Подтверждение займа — это официальный документ, который подтверждает факт получения одной частью займа определенной суммы денег от другой части займа. Этот документ является гарантией и обязательством произвести возврат средств в оговоренные сроки.

Доказательство имеет решающее значение для заключения сделки и может быть использовано в качестве документа для создания правовых отношений между сторонами. Особенно важно убедиться в том, что доказательство составлено правильно, чтобы избежать проблем и разногласий в будущем. Важно отметить, что существуют определенные правила и формы составления расписок, которые необходимо соблюдать для обеспечения юридической силы.

Соблюдение требований закона при составлении доказательства является ключевым фактором его законности и достоверности. Документ должен содержать указания на сумму долга, дату его погашения, имена и подписи сторон, а также любую дополнительную информацию, если она требуется по условиям сделки.

Важно отметить, что доказательство о взыскании долга является юридически значимым документом. Поэтому обеим сторонам следует внимательно изучить его содержание и убедиться в его правильности до подписания. Это поможет избежать разногласий и возможных конфликтов в будущем и защитит интересы обеих сторон.

Популярные вопросы и ответы

- Как правильно составить доказательство о взыскании денежных средств?

- Какие элементы должны быть указаны в доказательстве?

- Что делать, если деньги не возвращены?

- Можно ли создать электронное доказательство?

- В каком формате должно быть составлено доказательство — рукописном или печатном?

- Какие права есть у кредиторов, если долг не возвращен?

- Как гарантировать, что расписка не будет воспринята как недействительная?

- Каковы последствия, если расписка окажется недействительной?

- Можно ли использовать расписку не только для получения денег?

- Какие типичные ошибки могут быть допущены при составлении доказательства?

В этом разделе статьи мы собрали распространенные вопросы, связанные с доказательством долга, и дали на них ответы. Надеемся, эта информация поможет вам разобраться во всех тонкостях этого процесса и избежать возможных проблем.

От руки или печатный документ?

Оба варианта имеют свои преимущества и недостатки, и выбор зависит в первую очередь от удобства и предпочтений сторон договора.

Оформление расписки от руки

У расписок, написанных от руки, есть свои преимущества. Во-первых, это быстрый и простой способ составления документа. Просто напишите текст на листе бумаги и подпишите его. Такой документ имеет формальную силу, если содержит всю необходимую информацию: дату, сумму долга, имена должника и кредитора.

Оформление печатным документом

У составления бумажных расписок есть свои преимущества. Во-первых, это более официальный и серьезный документ. Его можно напечатать на официальном бланке или создать в электронном формате и распечатать позже. В таком документе проще указать все необходимые элементы и использовать таблицы или шаблоны для улучшения структуры. Кроме того, печатные документы имеют четкий и законный вид, что позволяет сторонам легче их читать и интерпретировать.

| Преимущества рукописных расписок | Преимущества бумажных документов |

| — Проще и быстрее в оформлении | — Формальный и серьезный вид |

| — Не требуется специального оборудования | — Четко и легко читается |

| — Можно легко добавить условия и положения | — Возможность использования таблиц и шаблонов |

Таким образом, выбор между рукописным или печатным чеком зависит от предпочтений и цели документа. Важно, что документ должен содержать все необходимые элементы и быть понятным для всех участвующих сторон.

Что делать, если деньги не возвращают?

1. Свяжитесь с заемщиком: первый шаг — попросить его вернуть долг. Определите причину задержки и попросите дать обещание вернуть деньги в течение определенного времени.

2. документируйте все факты: важно документировать всю переписку и тщательно сохранять все доказательства, связанные с займом. Это может помочь, если в будущем вам придется подавать иск в суд.

3. обратитесь к юристу: если заемщик отказывается возвращать долг или не отвечает на сообщения, вам следует обратиться к юристу, специализирующемуся на делах о взыскании долгов.

4. Обратиться в суд: если все предыдущие попытки вернуть деньги не увенчались успехом, остается последний вариант — обратиться в суд. Это станет официальным документом, который возложит на заемщика юридическую ответственность.

5. воспользуйтесь услугами агентства по взысканию долгов: если вы не хотите проходить через судебные разбирательства, вы можете воспользоваться услугами профессионального коллектора, который займется взысканием долга в вашу пользу.

6. защищайте свои права: в любом случае помните, что у вас есть определенные права как у кредитора. Используйте все доступные правовые средства, чтобы защитить свои интересы и потребовать возврата долга.

Обратите внимание, что процесс погашения долга может быть сложным и дорогостоящим. Поэтому важно тщательно выбирать заемщика и предпринимать все необходимые шаги, чтобы избежать проблем с возвратом долга.

Как вернуть долг?

Чтобы обеспечить погашение долга, рекомендуется выполнить несколько простых шагов

- Согласовать условия погашения. Одалживая деньги, важно четко определить условия погашения. Обсудите с заемщиком, когда он планирует погасить долг и какие способы погашения доступны.

- Подготовьте письменное подтверждение долга. Для взаимной безопасности рекомендуется составить расписку или соглашение о возврате долга. В этом документе должны быть указаны сумма погашения и условия погашения.

- Информируйте заемщика о любых задержках. Если заемщик не возвращает долг в оговоренные сроки, свяжитесь с ним и выясните причину задержки. Возможно, он испытывает временные трудности и нуждается в помощи.

- Составьте план погашения долга. Если заемщик не в состоянии полностью погасить долг, попробуйте составить план частичного погашения. Обсудите с заемщиком, какую сумму он сможет выплачивать ежемесячно и сколько времени это займет.

- При необходимости воспользуйтесь юридической поддержкой. Если заемщик отказывается погашать долг или не выполняет условия соглашения, вам может понадобиться обратиться к адвокату или судебному приставу. Если добровольное погашение долга невозможно, можно прибегнуть к судебному разбирательству.

Важно помнить, что взыскание долга — это вопрос взаимного уважения и доверия между заинтересованными сторонами. Постарайтесь сохранить дружеские отношения с заемщиком и соблюдайте все договоренности, чтобы успешно разрешить ситуацию.

Где может использоваться расписка?

1. Договоры о займах

Если договор займа заключен между частными лицами или организациями, для официального подтверждения получения долга можно использовать расписки. Это гарантирует, что обе стороны имеют четкое представление о сумме и условиях долга.

2. Операции с недвижимостью

При покупке или продаже недвижимости расписки могут использоваться для регистрации денежных операций. Например, покупатель может выдать продавцу расписку о внесении задатка или первоначального взноса.

3. Личные займы

В повседневной жизни люди часто одалживают или дают деньги родственникам, друзьям или коллегам. В таких случаях расписки могут использоваться для защиты интересов сторон и во избежание недоразумений в будущем.

4. Бизнес-сделки

В бизнесе расписки полезны при различных финансовых операциях, например, при выдаче кредитов и долгов. Они служат доказательством того, что деньги были выданы и получены.

5. Аренда и прокат

Расписки могут использоваться при аренде или лизинге транспортных средств, имущества или оборудования. Этот документ помогает подтвердить получение платежа и условия сделки.

Вообще, расписка может использоваться в любой ситуации, когда требуется подтверждение финансовой операции. Это юридически обязывающий документ, который защищает интересы обеих сторон и помогает избежать споров и недоразумений в будущем.

Как безопасно давать деньги в долг?

- Тщательно выбирайте заемщика. Прежде чем дать деньги в долг, узнайте как можно больше информации о заемщике. Проверьте его платежеспособность, кредитную историю и узнайте мнение знакомых о нем.

- Подпишите договор. Даже если вы не считаете нужным посещать нотариуса или составлять договор, лучше не рисковать. В договоре должны быть четко прописаны все условия кредитования, включая сумму, сроки и проценты.

- Установите четкие сроки. Помимо четкого указания суммы займа, важно также указать точную дату, к которой деньги должны быть возвращены. Это поможет избежать споров и конфликтов в будущем.

- Соблюдение конфиденциальности. Чтобы избежать лишней суеты и неприятностей, не разглашайте информацию о долге или займе третьим лицам.

- Никогда не давайте в долг больше денег, чем вы можете позволить себе потерять. Одалживайте только ту сумму, которую вы готовы потерять без серьезного ущерба для своего финансового положения.

- Обращайтесь за гарантиями и поручительствами. Если вы чувствуете, что должны защитить себя от возможных плохих долгов, попросите заемщика предоставить поручительство или гарантию третьей стороны.

- Всегда ведите учет. Важно вести документацию по всем финансовым операциям, связанным с кредитом. Это поможет в случае возникновения споров или судебных разбирательств.

- Будьте готовы к дефолту. Даже если вы примете все меры предосторожности, вы не сможете исключить риск того, что не сможете погасить задолженность. Поэтому будьте готовы к этому и позаботьтесь о том, чтобы такой исход меньше ударил по вашему бюджету.

Следуя этим простым советам, вы сможете обезопасить себя и свои деньги, когда берете в долг. Помните, что всегда важно быть осторожным и заботиться о своей финансовой безопасности.

Типичные ошибки и их последствия при даче денег в долг

1. Отсутствие подтверждающей документации

Одна из самых распространенных ошибок — отсутствие подтверждающих документов при получении денег в долг. Если долг не будет погашен, отсутствие документов, подтверждающих факт передачи денег, усложнит дальнейшие процедуры взыскания.

2. Неправильное определение условий займа

Крайне важно четко определить условия займа до его предоставления. Неправильное решение о сроках возврата, процентных ставках или сумме займа может привести к недоразумениям и спорам в будущем.

3. Неверная оценка платежеспособности заемщика

Прежде чем дать деньги в долг, необходимо проанализировать способность заемщика погасить кредит и выяснить, сможет ли он вернуть взятую сумму в срок. Невозможность вернуть долг может привести к длительному процессу взыскания и потере денег.

4. Неучастие третьей стороны

Часто денежные займы между близкими людьми оформляются без участия третьей стороны. Если стороны не договорились, это может привести к недопониманию и конфликтам, так как нет объективных доказательств факта займа.

5. Несвоевременное начало процедуры взыскания

Если заемщик не возвращает одолженные деньги в оговоренные сроки, процесс взыскания должен начаться незамедлительно. Отсрочка может привести к тому, что заемщик начнет уклоняться или перестанет вносить платежи, что затруднит возврат долга.

Последствия ошибок

Несоблюдение правил и ошибок при займе денег может привести к следующим последствиям

- Потеря средств

- Конфликты и проблемы с заемщиком

- Трудности с возвратом долга

- Потеря доверия между сторонами

- Потеря времени и сил на урегулирование разногласий.

Важно помнить, что предоставление денег в долг — это юридически значимое действие, которое требует внимания и продуманности. Правильное оформление и соблюдение всех правил поможет избежать возможных проблем и трудностей в будущем.

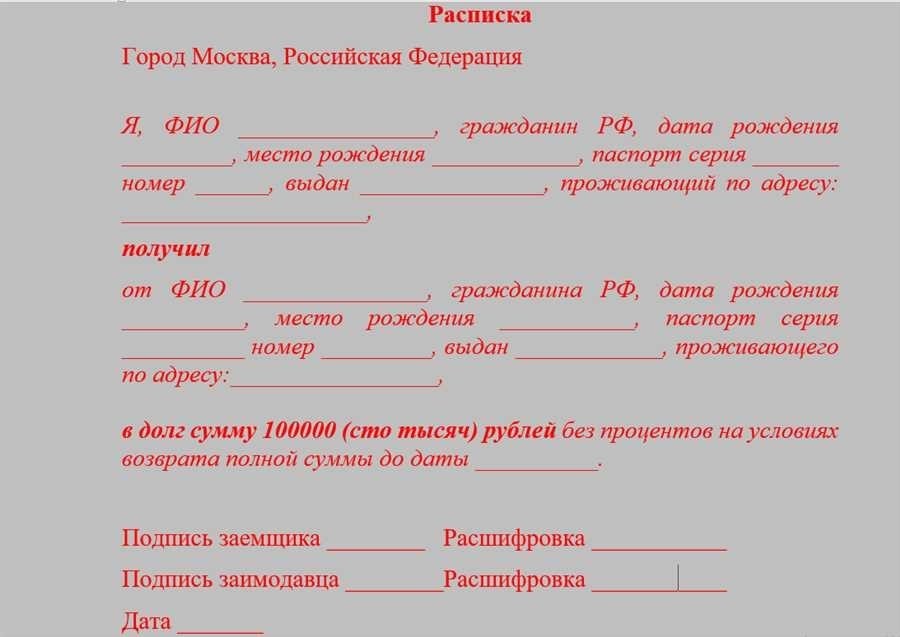

Бланк и образец документа

Для заполнения всех полей и информации можно использовать специальные бланки. Однако если у вас нет готового бланка, вы можете заполнить документацию самостоятельно.

Как правило, пробный образец содержит следующую информацию

- Дата редактирования,

- Имя должника (лица, которому причитаются деньги),

- имя кредитора (лица, которому одолжены деньги),

- номер и сумма слова долг,

- срок возврата долга,

- Условия договора (проценты, штрафы и т. д.),

- Подписи должника и кредитора.

При самостоятельном заполнении форм или составлении документации важно быть внимательным и точным, чтобы избежать разногласий и возможного недопонимания. Также рекомендуется проконсультироваться с юристом или адвокатом для получения более точных доказательств, особенно если сумма долга значительна или существуют особые условия сделки.

Термины и определения

Существуют определенные термины и определения, которые могут возникнуть при доказательстве получения причитающихся денег. Это необходимо понимать, чтобы правильно отредактировать и понять документ. Обычная терминология, которая может встретиться при создании доказательства:

Расписка

Доказательство — это документ, который подтверждает обязательство одного места взять деньги в долг или другой актив и вернуть их другому месту. Это юридически значимый документ, который является доказательством передачи долга и условий его возврата.

Должник

Должник — это лицо, которое берет в долг деньги или имущество и обязуется их вернуть. Должником может быть физическое или юридическое лицо.

Кредитор

Кредитор — это лицо, которое одалживает деньги, передает имущество или ожидает его возврата. Кредитором может быть физическое или юридическое лицо.

Сумма долга

Сумма долга — это сумма, которую должник обязан выплатить кредитору. Сумма долга относится к расписке и является основным документом.

Проценты

Проценты — это дополнительная сумма, причитающаяся кредитору за долг или использование актива. В зависимости от условий кредитного договора проценты могут быть фиксированными или переменными.

Срок возврата

Период погашения — это срок, в течение которого должник обязан вернуть кредитору деньги или имущество. Срок возврата относится к расписке и является обязательным для должника.

Понимание этих терминов поможет вам правильно составить и понять, что собой представляет денежный заем.

Термины и определения

В этом разделе рассматриваются основные термины, используемые при составлении денежного займа.

| Расписка. | Документ, свидетельствующий о получении конкретного долга и обязательстве возместить его в определенный срок. |

| Заемщик. | Просит занять деньги и обещает вернуть их в указанный срок. |

| Кредитор. | Лицо, дающее деньги в долг и имеющее право требовать их возврата. |

| Срок возврата | Определенный доказательствами срок, в течение которого деньги должны быть возвращены. |

| Право на получение долга. | Дополнительная сумма денег, которую заемщик обязуется выплатить кредитору за использование заемных средств. |

| Штрафные санкции. | Условия, которые прописываются в доказательной базе и предусматривают уголовную ответственность в случае невыполнения заемщиком условий договора. |

| Поручитель. | Лицо, которое добровольно берет на себя обязательства, если заемщик не вернет долг. |

| Нотариальное заверение. | Процесс официальной проверки подписи при нотариальном заверении. |

| Законодательство. | Нормативно-правовой акт, регламентирующий основные правила и требования к оформлению отношений заемщика. |

Изучение и понимание этих требований не только поможет вам разобраться в основных аспектах взаимоотношений должника и кредитора, но и поможет правильно оформлять долговые расписки. < pan> Проценты по долгу