Известно, что долги могут возникать во многих сферах жизни: кредиты, фиксированные платежи, питание. Но что делать, если долг уже просрочен, а у вас нет законных полномочий его списать? В этом случае можно прибегнуть к процедуре списания долга, чтобы поставить крест на его полном погашении.

Списание долга — это юридический процесс, который позволяет вам погасить долг, который не взыскивался в течение определенного периода времени. Чтобы списать долг, необходимо соблюсти определенные условия и правила, а также обратиться за помощью к специалисту-юристу.

После удаления непросроченного долга преимущества оказываются на стороне должника. Это означает, что должник может отказаться от выплат, которые должны были быть произведены через определенный период времени. Однако процесс списания долга имеет свои особенности, и для его успеха необходима профессиональная юридическая помощь.

Наша команда юристов обладает обширным опытом и знаниями в области списания долгов. Мы готовы предоставить юридическую помощь и консультации, а также подготовить всю документацию, необходимую для процесса списания долга. Обращайтесь к нам, и вы получите профессиональную поддержку и защиту по вопросам, связанным с долгами.

Когда задолженность по налогам может быть признана безнадежной к взысканию?

При взыскании налоговой задолженности важно учитывать, что долг может быть признан безнадежным к взысканию. Это означает, что налоговая служба теряет право требовать от должника уплаты долга, что может привести к

Основные случаи признания задолженности безнадежной:

1. смерть должника. Если налогоплательщик умирает, а его наследники не могут выполнить свои налоговые обязательства, задолженность может быть признана недопустимым сбором. В этом случае налоговые органы не вправе требовать уплаты долга от наследников.

2. должник — юридическое лицо, прекратившее свою деятельность. Если организация больше не существует и ликвидация завершена, долг может быть признан излишним. В этом случае налоговая служба не вправе требовать погашения долга.

4. должник — физическое лицо без имущества. Если у физического лица нет средств или имущества для погашения задолженности, налоговые органы могут признать задолженность безнадежной к взысканию. В этом случае налоговый орган не вправе требовать от этого лица уплаты долга.

Важно понимать, что решение о признании задолженности безнадежной к взысканию принимается налоговым органом на основании документальных доказательств, подтверждающих безнадежность задолженности. Для этого необходимо представить соответствующие документы, подтверждающие эти основания.

Если должник не подпадает ни под одну из вышеперечисленных категорий, налоговые органы будут продолжать требовать уплаты долга. В таких случаях рекомендуется обратиться к юристу или налоговому консультанту за профессиональной помощью по взысканию налоговой задолженности.

Актуальность проблемы списания задолженности по налогам по срокам исковой давности

Вопрос списания налоговых долгов, по которым истек срок давности, становится все более актуальным. В нынешних экономических условиях многие предприятия и частные лица испытывают трудности с уплатой налогов, и задолженность может накапливаться.

Срок исковой давности означает, что по истечении определенного периода времени право на подачу иска о взыскании долга утрачивается. В налоговой сфере срок исковой давности составляет три года. По истечении этого срока налоговые органы теряют право на взыскание долга.

Однако, несмотря на истечение срока давности, многие налогоплательщики по-прежнему остаются должниками государства. Причины этого самые разные: финансовые проблемы, снижение доходов и банкротство.

Такая ситуация не устраивает государство, поскольку невзысканные налоги оказывают негативное влияние на финансовую систему и создают дополнительные проблемы для налоговых органов.

Списание налоговых задолженностей стало предметом активных дискуссий и исследований. Многие эксперты призывают к разработке механизмов, упрощающих и ускоряющих процесс списания таких долгов.

С одной стороны, списание задолженности поможет налоговым органам избавиться от неэффективного взыскания убыточных долгов. С другой стороны, это дало бы налогоплательщикам возможность начать жизнь с чистого листа и вернуться к нормальной экономической деятельности.

Списание задолженности с истекшим сроком исковой давности: основные правила

Основным условием, при котором долг может быть удален, является истечение установленного законом срока исковой давности. Согласно Гражданскому кодексу, срок исковой давности — это определенный период, в течение которого лицо может обратиться в суд с требованием о взыскании долга. По истечении этого срока долг становится неприемлемым для взыскания.

Согласно Положению о Федеральной налоговой службе, возможность удаления налоговой задолженности с истекшим сроком исковой давности определяется следующим образом

- Должник должен подать в налоговый орган заявление об исключении задолженности.

- Долг должен быть признан неплатежеспособным и невозможным к взысканию. Для этого в налоговый орган должны быть представлены соответствующие документы и объективные доказательства того, что долг не может быть взыскан.

- Задолженность с истекшим сроком исковой давности может быть исключена только после принятия налоговым органом решения о признании этой задолженности безнадежной к взысканию.

- После принятия решения о признании задолженности безнадежным взысканием должник должен быть освобожден от обязанности по уплате.

Важно отметить, что решение о снятии просроченной задолженности может быть получено только налоговыми органами. Для этого должны быть соблюдены все правила и процедуры, установленные федеральным законом.

Кроме того, удаление долга с истекшим сроком исковой давности может иметь определенные последствия для должника. Например, признание долга необоснованным взысканием не означает исключение его из учетного дела. Он может быть признан в качестве резерва под нестабильное утверждение или одностороннего обязательства. Кроме того, признание долга недопустимым взысканием не освобождает должника от ответственности за нарушение налогового законодательства.

В целом списание просроченной налоговой задолженности — сложный и многогранный процесс, требующий соблюдения всех норм и правил, установленных законодательством. Если вам необходимо списать долг, во избежание ошибок и негативных последствий рекомендуется обратиться за юридической помощью к профессионалу или юристу.

Списание задолженности по срокам исковой давности: бухгалтерский и налоговый учет

Списание задолженности с ограничениями имеет уникальные особенности в бухгалтерском и налоговом учете. В этом случае необходимо учитывать не только экономические последствия списания, но и правила и требования, регулирующие эти процедуры.

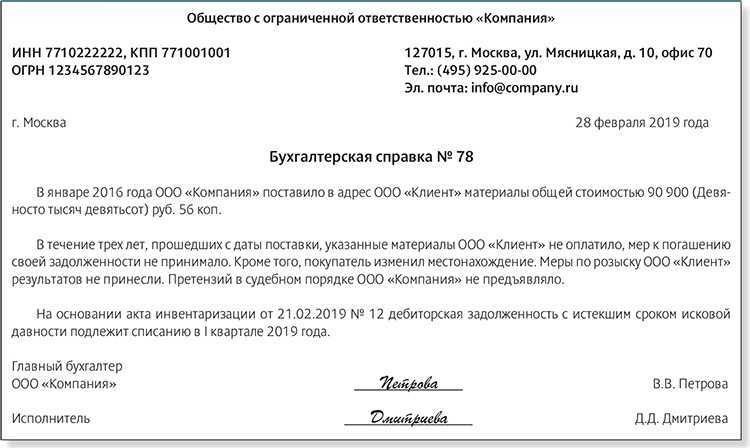

В бухгалтерском учете списание долга происходит на основании документа, подтверждающего невозможность взыскания долга. Таким документом может быть, например, решение суда о признании долга безнадежным или повестка в суд по делу, прекращенному в связи с истечением срока исковой давности.

В налоговом учете процесс списания задолженности стандартизирован в соответствии с налоговым законодательством. Для этого необходимо направить в налоговые органы соответствующее заявление с указанием причин списания и приложением всех необходимых документов, таких как судебные решения, исполнительные листы и акты о невозможности взыскания.

Обратите внимание, что при списании срочной задолженности необходимо тщательно соблюдать условия и правила, установленные законодательством. Неправильное оформление процесса списания или нарушение сроков может привести к негативным последствиям, таким как штрафы и нарушения правил бухгалтерского и налогового учета.

Также следует учитывать, что списание долга не означает его полного устранения. Оно лишь вычитает долг из действующих обязательств компании. Однако в будущем, если появятся новые основания для взыскания, может возникнуть требование о возврате долга.

Порядок и сроки предъявления требований о задолженности по налогам

Порядок и условия предъявления требований о возврате налога определяются законом и регулируются Налоговым кодексом. Согласно статье 46 Налогового кодекса, налоговые органы имеют право требовать от налогоплательщика уплаты неуплаченного налога.

Однако существуют определенные сроки для правомерного истребования недоимки. Согласно статье 47 Налогового кодекса, требования об уплате просроченных налогов должны быть предъявлены в налоговые органы в течение трех лет со дня наступления срока уплаты налога, а требования об уплате пеней и штрафов — в течение трех лет со дня совершения нарушения налогового законодательства. . По истечении срока давности налоговый орган теряет право принудить налогоплательщика к уплате задолженности.

Важно отметить, что сроки давности, связанные с предъявлением налоговых требований, считаются особой формой давности и налоговые требования могут быть предъявлены в суд и после истечения этих сроков. Однако налогоплательщики имеют право оспорить такие претензии, даже если срок давности истек.

11. Виды льгот и программ, позволяющих уменьшить задолженность по налогам

В случае возникновения налоговой задолженности существуют различные стимулы и программы, позволяющие уменьшить сумму задолженности или отсрочить ее погашение. Эти меры принимаются в основном для поддержки предпринимателей и облегчения их финансового положения.

Постепенное погашение задолженности

Одна из возможностей уменьшить налоговую задолженность — это частичное или поэтапное погашение. В этом случае предприятие может выплачивать сумму несколькими частями в течение определенного периода времени. Такой подход может облегчить финансовое положение компании и предотвратить банкротство.

Льготная процедура списания задолженности

Одним из вариантов снижения задолженности является льготная амортизация. Важное значение имеет возможность списания определенной части долга. За счет признания убытков или специальных дополнительных скидок.

Пример: если в предыдущем году предприятие понесло убытки, оно может зачесть их в счет прибыли текущего года, тем самым уменьшив сумму налоговых обязательств.

Программы льготного налогообложения

Некоторые предприниматели могут воспользоваться специальными программами налогового стимулирования, которые предусматривают снижение налоговых ставок или освобождение от уплаты налогов на определенный период времени. Это особенно важно для малых и средних предприятий, которым такие программы дают возможность сэкономить деньги и укрепить свое финансовое положение.

Важно помнить, что все эти льготы и программы имеют свои условия, которые должны быть соблюдены для их применения. Предпринимателям рекомендуется внимательно изучить законодательство и проконсультироваться с профессиональными учеными, чтобы правильно применить эти меры и снизить свои налоговые обязательства.